技术积累和低价策略让韩国船企几乎垄断去年高端船型订单。

全球大约八成的在建新船订单被中、日、韩三国船企拿走。

根据海运咨询机构克拉克森(Clarkson) 近期公布 2019 年 1 月末全球手持新船订单情况,中国造船企业手持 1474 艘新船订单,占全球余量 47%,高于日企的 557 艘和韩企 461 艘。

综合造船业三大指标 —— 手持订单数量、完工量、新增订单数量 —— 中国在 2011 年首次超越韩国,在三大指标上排名全球第一,并延续至今。

但在单船载运量上,中国依旧比不过韩国。2018 年末韩国造船企业新增订单量为 1236 万修正吨数,占比达 42.7%。而中国为 931 万吨,占比 35.4%,位居第二。(CGT 修正吨数指的是不同船型按载重能力系数换算的统一单位)。

这意味着韩国造船业的单船吨位数更大、建造难度更大。相应的,单船价格也水涨船高。根据新船平均造价数据,韩国造船企业优势明显,手持新船订单平均造价 1.18 亿美元,大约是中、日两国订单均价 4100 万美元的 3 倍。

造船业在低谷中回暖,韩国垄断高价船型订单全球航运业的繁荣在 2008 年金融危机之后被彻底打断。航运需求因经济衰退而减少,负面效应继而传导到造船业,经济繁荣期新增的货船此时推高了造船业供大于求的状况,极大压制了造船市场的订单量。

中国银河证券研究院援引克拉克松的数据称,2009 年 1 月至 11 月,造船订单只有 2880 万载重吨,和 2007 年船运颠峰时期的 2.72 亿载重吨比起来,少了一个数量级,订单的短缺致使造船厂几乎无法得到预付款以应付现金流动需求。该年全球第一大造船国韩国已有三家船厂倒闭,日本一家船厂、德国三家船厂、一家挪威和美国合资的船厂也申请破产。

由于船运和造船市场是周期性行业,低迷的市场一直到 2016 年才触底,那年全球新船订单量达到 30 年来最低值,全球船队运力同样达到最低值。之后,随着发达经济体和新兴市场国家经济增速加快,到了 2018 年,全球新船订单量共计 1195 艘,修正总吨数 CGT 为 2892 万吨,同比增长 5.2%。

中国手持船舶订单同比增长 2.4%,实现了四年以来首次增长,继续保持全球第一。但是中国船企订单数虽多,却也主要集中在单价较低的散货船,495 艘散货船单几乎占手持订单量的三分之一。

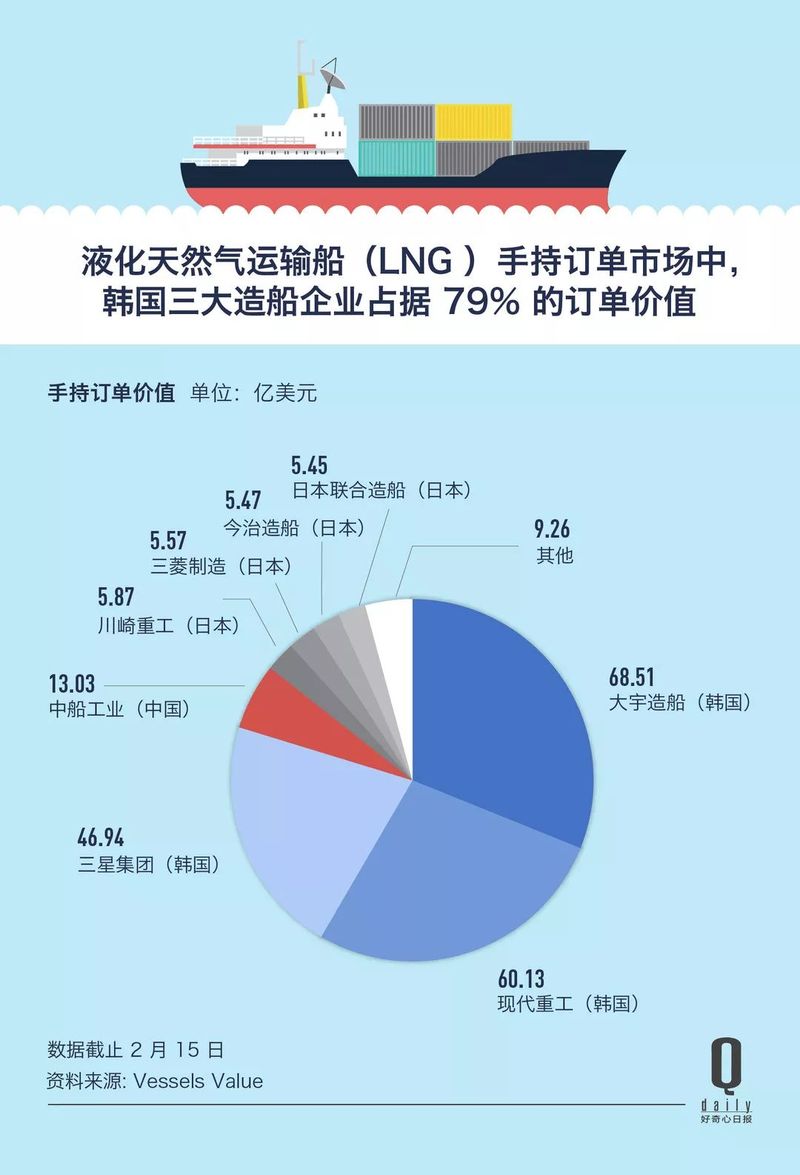

相比之下,韩国造船订单量虽然被中国超过,可韩国船企手持订单量大部分为油船、运输液化天然气专用船(LNG )和集装箱船,散货船手持订单量仅为 26 艘,单价过亿的 LNG 船手持订单量达到了 100 艘。

市场上不同船型中, LNG 船型最贵,单艘均价在 1.8-2.1 亿美元左右,而集装箱船和油轮是普遍在 9000 万美元、散货船价按吨位在 5000 万美元以内。2018 年全球 76 艘 LNG 船舶新订单中,韩国占比 86.8%,垄断了 17 万立方米级超大型 LNG 船订单。中国 LNG 船单为 5 艘,占比 6.6%,其中 3 艘还是 LNG 供气船订单。

目前全球 LNG 船手持订单量共计 137 艘,除去韩国的份额,中日两国 LNG 船手持订单量分别只有 22 艘、15 艘。

2018 年,韩国还获得了大部分超大型油轮(运载能力超 200 万桶原油)和超大型集装箱船(运载能力超 1.4 万个 20 英寸集装箱)的新订单。2018 年 35 艘全球超大型集装箱船,全部被韩国船企所包揽。超大型油轮新船订单量共计 41 艘,韩国船企获得其中 34 艘。中国船厂只有渤船重工接获 1 艘订单。

中国船企的强项散货船由于供过于求,造船新订单同比减少。去年散货船新船订单量共计 284 艘,共计 3099 万载重吨,同比下滑 24%。

同时,韩国政府也鼓励银行为造价高昂的液化天然气船,超大型油轮,集装箱船提供大额贷款,降低船队订船首付比例。银行还对于韩国造船企业提供低息贷款,帮助船企压低船价,韩国船厂每艘液化天然气船的报价低于沪东船厂 2000-3000 万美元。这也是韩国新增订单增长的原因之一。

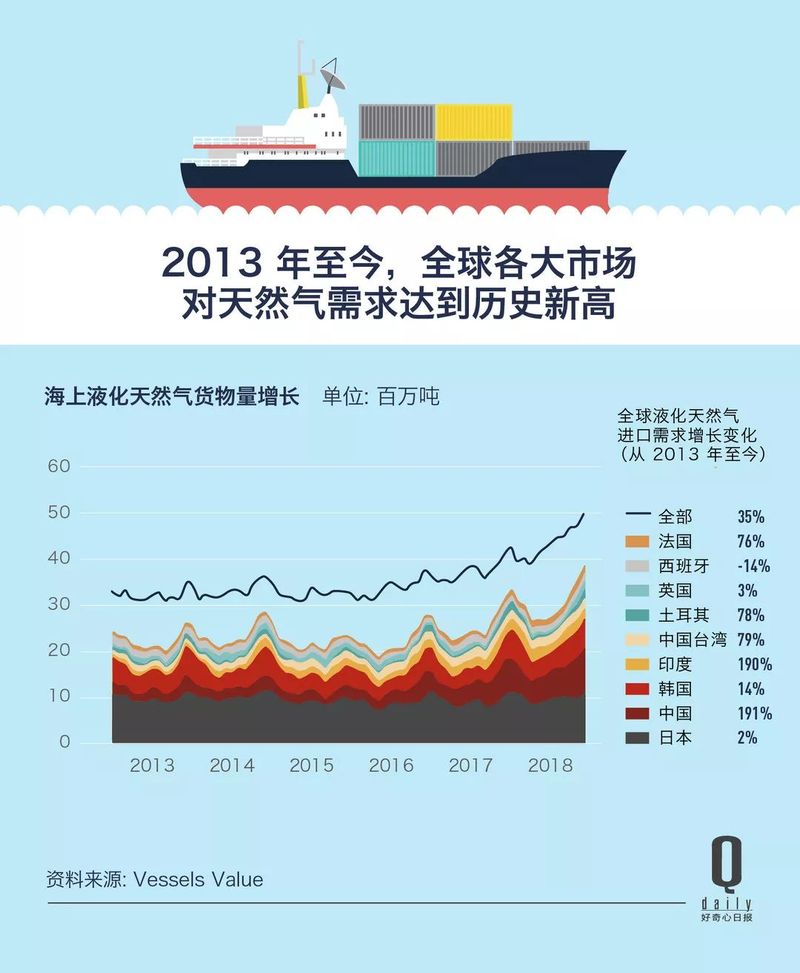

韩国依靠制造业技术积累领先对手造船作为航运的上游产业,当航运未来需求增长时,航运公司才会下单订造新船。液化天然气成为过去 2 年中海运市场里需求增长最快的货物之一。中国是天然气最大进口国,去年国内天然气消费量达到 2363.13 亿立方米,同比增长 16.3%,其中四成天然气需要进口。韩国造船业得以超越中国,正是赶上了 LNG 市场增长的时机。

2016 年,LNG 船型只有 6 艘订单。2 年后, LNG 船型订单增长为 65 艘,翻了十倍。

LNG 船是“海上行驶的冰箱”,是在零下 163 摄氏度(-163℃)低温下运输液化天然气的专用船舶。因为天然气易燃易挥发,同时需要冷藏才能维持液态,LNG 船上的装置复杂,制造技术难度颇高。目前,全球仅 13 家造船企业可以制造 LNG 船,中国只有沪东造船厂和上海江南造船厂,市场大部分订单集中在韩国。

现代重工的 LNG 船天然气日蒸发率仅为 0.07% ,中国船型为 1%。造船周期上,韩国也要更快。LNG 船国际上建造周期一般为 500 天左右,而韩国造船企业不超过 480 天,沪东却要花费 900 天。

中国造船业技术不断突破,能自主制造 LNG 船、海上钻井平台、超大型集装箱轮,但是韩国仍在这些高溢价船体制造上具有领先优势。第一艘从北极圈破冰运出天然气的 LNG 船就由韩国大宇建造。

而这种优势的获得,跟韩国在整体制造业的高投入直接相关。

1995 年至 2005 年间,韩国人均 GDP 从 11650 美元增长到 17800 美元,期间韩国花在科技研发上的经费达 140 万亿韩元,涉及信息科技、半导体、船舶制造、精细化学、生物科技、新材料、航空航天等 28 个领域。以汽车、船舶为主的装备制造业占制造业比重从 30.4% 增长到 40%。

过去 5 年间,韩国在研发支出占 GDP 的比例始终远高于日本、德国、美国等工业强国。在技术实力上的领先,帮助韩国获得更多高附加值的新船订单。三星是 2017 年全球研发资本支出最高的企业。

全球贸易萎缩,造船业又开始新的担心全球航运市场主要以集装箱、五大散货(铁矿、煤炭、谷物、铝和矾土)、石油和天然气运输组成。航运业营运状况与全球经济景气程度、原物料行情高低都息息相关。

2017 年,全球贸易增速创 6 年来新高,反映航运市场价格的波罗的海散货运价指数(BDI)指数从历史最低点 290 点回到 1500 点左右,新船订单量恢复增长。

但是全球多边贸易摩擦导致的经济增速放缓,又让刚喘了一口气的船运市场蒙上阴影。波罗的海干散货运价指数(BDI)自去年 12 月的 1282 点直线下跌,至今最大跌幅高达 50.12%。其间最低至 595 点,创 2016 年 6 月以来新低。

全球制造业整体下滑所也带来不小的冲击。中国铁矿石进出口量达到 10 个月以来最低值。克拉克森公司分析称,年初全球经济放缓,暂时没有影响到在 2018 年重新获得大量订单的船企,但如果形势延续,造船市场必再次受到打击。

该机构还认为未来如果全球经济没有提振,更多的货主船东将退出航运市场。金融船东参与航运市场的热情也将减退,银行则会收紧航运贷款,最终促使船厂的造船产能进一步下降。它预计今年全球新承接造船订单量同比或下降 7% 左右,手持订单量则会同比或下降 9% 。

制图:冯秀霞;题图来源:中国船舶网